En el periodo de suscripción preferente, los antiguos accionistas de Popular asumieron ya en primera ronda un 99,73% del importe previsto para la ampliación. Popular ha dado cuenta este viernes del éxito de su ampliación de capital por 2.500 millones de euros. Además de haber cerrado la operación en su segunda ronda, sin necesidad de abrir un periodo de asignación discrecional de acciones, ha registrado demanda por un 135,75% del importe fijado.

En el periodo de suscripción preferente, reservado a los antiguos accionistas, Popular logró colocar 1.999,05 millones de acciones, el equivalente a un 99,73% del montante total de títulos ofrecidos por la entidad que preside Ángel Ron. Esto supone que el capital del grupo ha mostrado un firme respaldo a la operación con la que refuerza una vez más su balance financiero.

La demanda total de los inversores en la ronda de asignación adicional alcanzó los 3.401,3 millones de euros frente a los 2.505,6 que se habían fijado como tope para la operación. Así, con una ratio de cobertura del 135,75%, el banco procedió a un reparto equitativo del escaso sobrante, con lo que la asignación adicional fue por un 0,746% de media sobre el montante que habían solicitado.

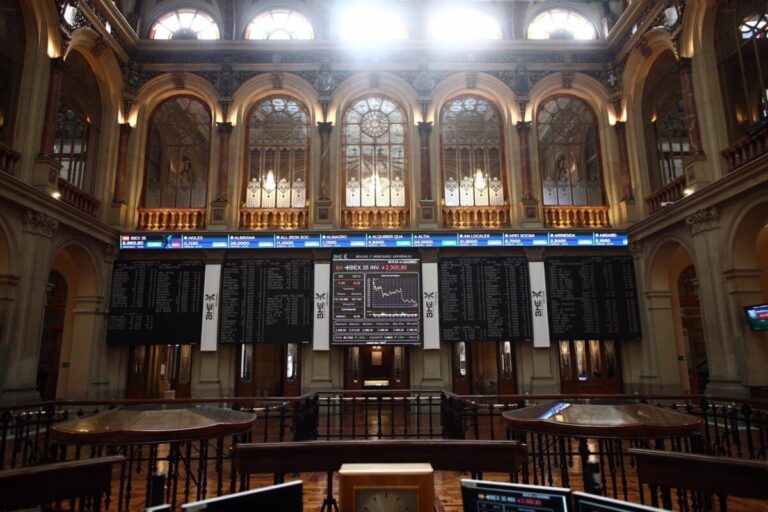

Con estas cifras, no se ha dado la necesidad de proceder a la ronda de asignación discrecional entre inversores seleccionados o ajenos al capital social de la compañía. De este modo, se ha acordado mantener el calendario fijado en un principio con la inscripción del aumento de capital el próximo martes 21 de junio, de modo que los nuevos títulos sean admitidos a negociación en Bolsa española un día después y su contratación en el mercado dé comienzo ya el jueves 23 de junio.

El banco ha informado al supervisor de que la asignación adicional ha tenido lugar en el día de hoy. Se habían recibido solicitudes para esta ronda por 722,02 millones de acciones, representativas de un 36,02% del volumen total acordado para la operación. Así pues, se ha procedido al reparto de únicamente 5,39 millones de títulos, equivalentes a un 0,27% del montante global de la ampliación.

Al cierre de sesión, Popular se ha apuntado alzas del 1,5% con media hora en la que los inversores han podido poner en precio el resultado final de la operación. Los analistas coinciden en que se cumple el guion marcado, sin que haya habido un apetito inversor muy superior al que se vaticinaba cuando el presidente de la entidad anunció el respaldo cerrado de inversores y fondos destacados en su accionariado.